【2022年10月版】インデックス世界投資を再考! 今、始めるならこの組み合わせ!

2022年10月・・・。

オイラもこのブログを始めて早1年8カ月。

インデックス投資系の記事を書くたびに

↑このようなリンクをつけて、迷ったらこんな感じで投資してもらったら良いと思いますよ~。的な記事を書いていたんだけれども、この記事を書いてから1年半程の時間が流れてしまった。

新しいファンドの登場や証券会社のサービスも変わってきているので今回は迷ったらこれ!の内容をアップデートしてみようと思う。

僕もそろそろアップデートした方が良いと思っていたよ❢

でも、投資内容が変わってきていたら記事の信用性に問題が出てくるかもしれないけど・・・。

基本的には全世界株と先進国債券のミックスで安定運用を目指すって事。

ただし、投資先のファンドが変更になっているかもしれないね。

手数料の問題や、純資産が集まっていないファンドを省く等の対応はしていかないといけないからね❢

まずは証券会社の選択から!

やはりSBI証券か楽天証券!

インデックス投資を始めるにあたって、最初に行うのは証券会社の口座開設。

この証券口座開設時に証券会社の選択を誤ると、欲しい個別株や投資信託を取り扱っていなかったり、同じ個別株や投資信託に投資するにしても手数料が他の証券会社の手数料より高かったりする。という現象が起こりえる。

なのでオイラ的にチェックするポイントを挙げてみる。

①投資出来る範囲が広い。(個別株、投資信託、債券、ETFの取扱い量)

②手数料が安い。(個別株の売買、投資信託の購入や売却時にかかる手数料)

③一般NISA、つみたてNISA、iDeCoへの対応。

④証券会社自体の使いやすさ。(ネットによる売買や、画面の見やすさ)

↑ざっくり4つ位の選定基準を挙げてみた。

で、証券会社にも大きく分けて2つの種類がある。

店舗型の証券会社とネット型の証券会社。

店舗型の証券会社は対面で話を聞いたり、自分の担当者がついて相談が出来たりとメリットも無くは無いけれども、その分店舗を維持するための費用だったり、その担当者の給料だったりと経費がかかっているので手数料は高い傾向が強い。

もう1つ大事なポイントは金融知識が乏しい人が、店舗型の担当者に相談して、担当者が売りたい商品を買わされる可能性もある。

その分ネット証券はインターネットで株や投資信託、債券の売買を行うので手数料が店舗型に比べると安い傾向がある。

また、ネット証券では購入や売却を自分自身で考えて担当者無しで行う為、自分自身のマネーリテラシーが向上するし担当者に変な金融商品を勧められることも無い。(初めて投資を行う人は、その事をデメリットに感じる人もいるけどw)

なのでインデックス投資のように一回設定しておくと年に2~4回位『リバランス』をするかどうかの利用頻度で、店舗型の証券会社を選ぶ理由は全くと言って良いほど無い。

次はネット証券の中からおすすめの証券会社を探す。

SBI証券

まずはSBI証券。

SBI証券は業界最王手のネット証券で、世界9カ国(日本を含めると10ヵ国)の外国株を購入することが出来てその数も豊富。

三井住友カードを利用して、投資信託のクレジットカード積立投資も可能で、最大3%のポイントを還元してもらえるのでポイント還元率も高い!(Tポイント、Pontaポイント、dポイントへ対応)

もちろん一般NISAやiDeCo、つみたてNISAへの対応も万全でSBIアセットマネジメントのSBIVシリーズの取扱いもありがたい。

また、25歳以下の方は国内の株式手数料が無料になるというサービスもあり、20代前半の方はSBI証券で投資を始めるメリットは多い。

手数料が安く、取扱っている金融商品が多く、クレジットカード積立によるポイント還元も高いとなると全く弱点が無い証券会社に思えるけれども、唯一楽天証券の方に軍配があがるとオイラが思うのは、アプリの使いやすさや画面の見やすさ。

まぁ画面の見やすさとか操作のしやすさは慣れの問題で、慣れてしまったら使いにくさとかは感じなくなるけど、楽天証券はアプリが使いやすく日経テレコンを無料で見ることができる。

それでも、総合力ナンバー1はSBI証券だと思う。

楽天証券

続いて楽天証券。

楽天証券もSBI証券と肩を並べる最王手ネット証券会社で、楽天グループが運営しているネット証券。

楽天グループは楽天モバイル=すなわち携帯事業に参入してから、楽天経済圏でのポイントの改悪がニュースになり、ネガティブなイメージを持っている方もおられるかもしれないけど、楽天証券自体は非常に使いやすい証券会社である。

手数料が安く、投資信託の取扱数もSBI証券とほぼ変わらず、世界6か国に投資が可能で、クレジットカードを利用した積立投資も可能。

また、楽天キャッシュを利用した積立投資で楽天ポイントの還元を受ける事ができるし、ポイントを使っての投資も可能。

楽天証券固有のアプリも使いやすく、日経新聞が提供する『日経テレコン』を無料で利用することが出来るし、日経新聞を読むことも出来る。

楽天経済圏を活用されている方は積立投資を設定する事で、SPU(スーパーポイントアッププログラム)の恩恵を受ける事もできる。

SBI証券と比較すると、積立投資によるポイント還元率や外国株の取扱い数は劣るんだけれども、アプリの扱いやすさや画面の見やすさ、パソコンが苦手な方にも使いやすい操作のしやすさ等、優しい仕様になっているので初めて証券口座を持つ方にはめちゃくちゃおすすめな証券会社である。

次は投資先を決めていく!

提案①簡単にできる!ロボアドバイザーによる運用!

さぁ。それでは口座開設が出来たのなら次はいよいよ投資を始めていくんだけれども、まずはすっごく簡単にできる分散投資の紹介から始めていく。

2021年に紹介していた投資先は〇〇へ〇〇%といった感じで、5種類の投資信託を組み合わせていたけれど、山崎元さん水瀬ケンイチさんの共著である『ほったらかし投資術』や厚切りジェイソンさん著の『お金の増やし方』を読んでみて、もの凄くシンプルで誰でも再現可能だけれども、理にかなった投資方法が、初めて投資をされる方には大事なんだなと痛感した。

↑以前書いた記事です。よかったらどうぞ(^^♪

で、手っ取り早く積立投資を始めるならSBI証券ではSBIラップ、楽天証券では楽ラップといったロボアドバイザーを活用して運用をしていく事。

元々オイラはロボアドバイザーでの運用には反対派だったけど、初めての投資で敷居が下がるのであれば、ロボアドバイザーによる運用もアリなんだと最近は思うようになってきた。

ロボアドバイザーって自分でインデックスファンドに投資するよりも手数料が高いですからね^^;

| SBIラップ | 楽ラップ | WealthNavi(ウェルスナビ) | |

| 初回投資金額 | 1万円以上 | 1万円以上 | 10万円以上 |

| 積立金額 | 1万円以上 | 1万円以上 | 1万円以上 |

| 固定報酬手数料 | 0.955% | 0.715% | 1.1% |

| つみたてNISAへの対応 | ✖ | ✖ | 〇 |

| 運用コース | 1種類 | 9種類 | 5種類 |

↑はSBIラップ、楽ラップ、そしてロボアドバイザー業界最王手のWealthNavi(ウェルスナビ)3サービスの比較表。

SBIラップにはコースを選ぶという概念は存在せず、その時々にAIが判断した最適なポートフォリオにリバランスしてくれる。

楽ラップやウェルスナビは、いくつかの質問に答えて、自分にあった運用コースを提案してくれる。

そのコースと自分が運用したいコースを比べて、ご自身でコースを選択。

その後は3サービス共に

ただ、積み立ててほったらかしておけばいいのである!

これだったら初めて投資をされる方にとっても始めやすいんじゃないだろうか。

提案②2種類の投資信託をひたすら積み立てていく!

徹底的にシンプルに!

ロボアドバイザー程じゃないけれども、初めての投資は簡単に始めたい!

そう考えている方は多いと思うし、以前オイラの記事の反省点でもある簡単な設定で再現可能な投資方法。

株式と債券を7対3の割合で購入し続けていく。

株式について、オイラは全世界株派なのでeMAXIS Slim全世界株式(オール・カントリー)を積み立てていく事が良いと思っている。

なぜS&P500やVTIのような全米株式一辺倒ではないかというとそれには理由がある。

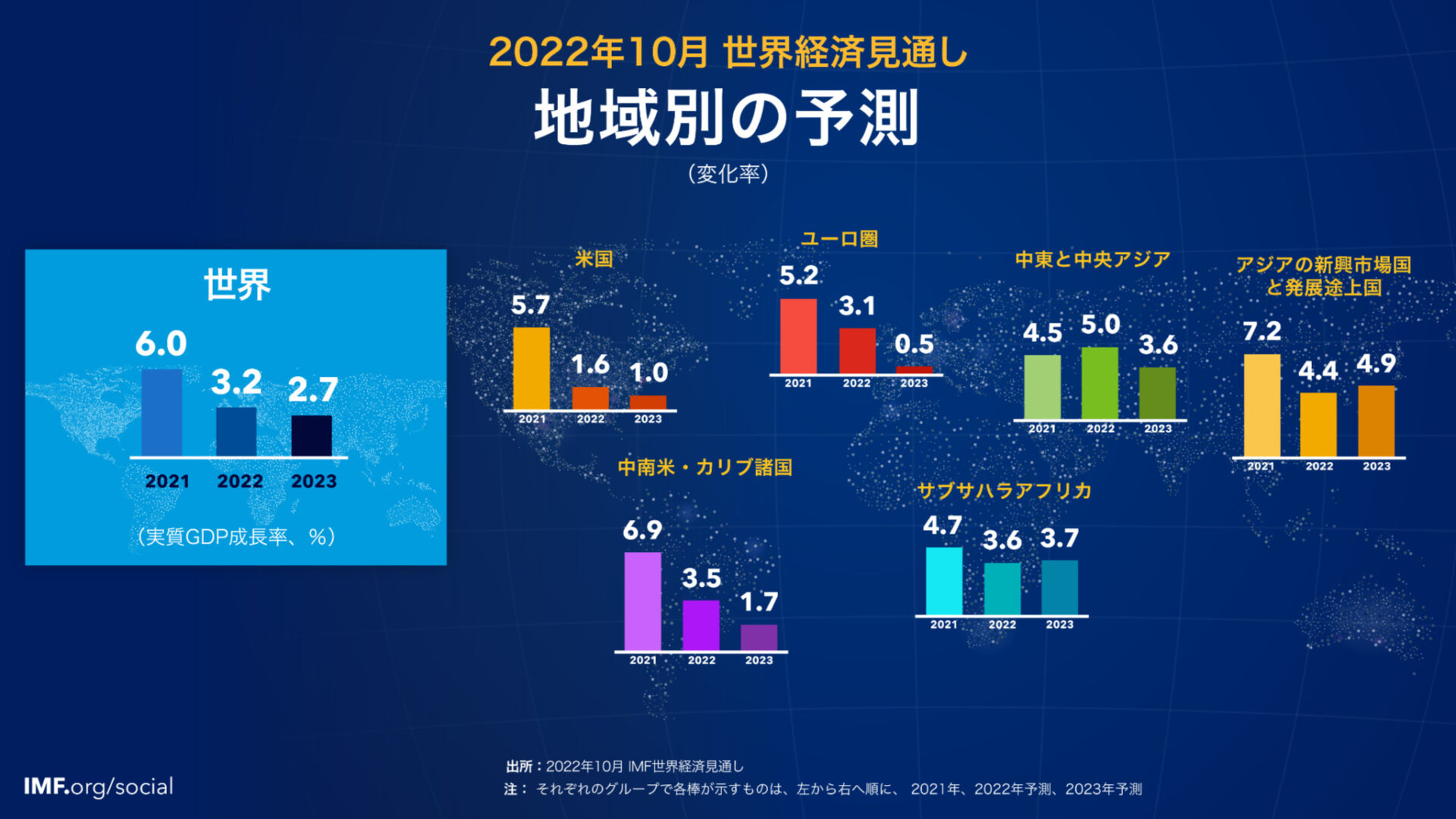

↑IMF(国際通貨基金)世界経済見通しより引用

IMFの世界経済地域別の予測で、米国やユーロ圏の先進国よりもアジアの新興市場やアフリカなんかの方が経済成長の見通しが高い。

もちろん、IMFの予測がすべて正しいという訳ではないけれども、米国以上の経済成長をする地域があるかもしれないし、殆どの国が米国の経済成長を上回る可能性もある。

そう、先の事は誰にもわからないので全世界の成長に乗っかった方が安心できるのである。

かつて日本のバブル崩壊後である1990年以降の低迷ぶりをみれば、米国に同じような事が起こってもおかしくない。

乱高下がやや激しい株式の中で全世界に満遍なく投資を行い、安定的な成長を手に入れていく。

オイラはこのeMAXIS Slim全世界株式(オール・カントリー)を7割購入。

残りの3割はeMAXIS Slim 先進国債券インデックスを3割購入っていう方法がシンプルで良いと思う。

このeMAXIS Slim 先進国債券インデックスは殆どがドル、ユーロ建ての債券への投資で、米国債なんかにも多く投資されており安定感は抜群!

設定日は2017年2月27日で2022年9月末時点で設定来の年率リターンが3.20%と株式に比べれば劣るものの、堅実な収益を挙げている。

こういう風に書くと「全世界株一択の方がリターンが期待できるんじゃない?」って思われる方も多いとは思うし、実際に長期投資の目線で行けばオールカントリーに100%投資し続ける事が出来るのであればその通りではあるんだけれども、実際は株式って暴落が来ることもあるので、その時に嫌になって売ってしまう事が多い。

ここに3割程度債券が入っていると暴落のクッション的な役割を果たし、暴落はするんだけれども株式一択に比べたら値下がりがマイルドになる。

なので、債券を少なくても2割程入れて運用するのが精神的な安定に繋がる良い投資方法だと思う。

eMAXIS Slim全世界株式(オール・カントリー)を7割、eMAXIS Slim 先進国債券インデックスを3割で積み立て購入を開始されてはいかがだろうか。

提案③数種類の投資信託を組み合わせて積み立てていく!

出来るだけ手数料を抑えたい!

自分で分散投資の割合を決めたい!

って思う方もいらっしゃると思うのでオイラが実際に行っている投資先を紹介!

①楽天・全米株式インデックス・ファンド(SBI証券ならSBI-SBI・V・全米株式インデックス・ファンド)を10%

②eMAXIS Slim 米国株式(S&P500)を10%

③eMAXIS Slim 先進国株式インデックスを20%

④ニッセイ日経平均インデックスファンドを20%

⑤eMAXIS Slim 新興国株式インデックスを20%

⑥eMAXIS Slim 国内債券インデックスを5%

⑥eMAXIS Slim 先進国債券インデックスを15%

↑株式が8割と債券が2割になって

提案②の割合と違うやんけ!

というツッコミを頂きそうなんだけれども、オイラ自身は割と値動きに慣れている方なので、株式を多めに保有している。

今は投信ブロガーの記事を読んでも、YouTubeのインデックス投資動画を見ても「債券投資は必要ない」と言っている方も多いので、最近始めたばかりの個人投資家は債券投資は行っていないという話を聞いている。だけど債券が2割位までならリターンは殆ど変わらずリスク(評価額の振れ幅)を下げるという研究結果が出ているので、狼狽売り(暴落時に嫌になって売却してしまう)してしまわないよう債券を入れるのがおすすめ。

本当は銀行の預金金利のように、元金を減らさずに綺麗に増えていくようなポートフォリオを組めたら良いんだけど、現実的にそんな投資先はなく、出来るだけその状態に近づけながら資産を増やしていきたい。

そう思うと上記のような投資先がベストなのかな。ってオイラは思っている。

もちろん、本人の年齢や収入、生活防衛資金の有無。

その辺りでリスクを許容できる範囲をご自身で考えて、充実した投資生活を送ってください!

2022年10月版インデックス投資先まとめ!

手数料は高めだけど、ほったらかしておけばいい!(ロボアド)

ロボアドバイザーを利用するメリットは考えなくて済む。ほったらかしておけばいい!

という事につきる。

自分で考えてやりたくなったら、自分で組めばいいし、最初の敷居は低ければ低いほどいいので。

①いくつかの質問に答えるだけで、おすすめのポートフォリオを紹介してくれて、組んでくれる。

②積み立てるのみ。後はほったらかしでおk!

①自分でインデックスファンドを選ぶ時より手数料は高くなる。

②NISA口座に対応していないロボアドバイザーが多い。

③投資家としての経験値は貯まりにくい。

ざっくりとメリットデメリットをあげるとしたら、こんな所。

尚、楽天証券のらくらく投資に関しては今の所スマホにしか対応していないけど、つみたてNISA口座に対応しています。

株式と債券をたった2本のファンドで運用!

eMAXIS Slim全世界株式(オール・カントリー)を7割、eMAXIS Slim 先進国債券インデックスを3割を粛々と積み立てていく。

40代以降におすすめの投資法だと思う。

設定も簡単だし、分散投資になっているしね。

①ロボアドバイザーに比べたら、手数料を安く抑える事ができる。

②株式と債券が1本ずつのファンドなので、リバランスがすごく簡単。

③口座開設さえ出来たら、だれでも設定可能な再現性の高さ。

①複数のファンドを組み合わせる投資法に比べると経験値は貯まりにくい。

②無いとは思うけど、万が一ファンドが解散になり繰り上げ償還になった場合、新しいファンドを探さないといけなくなる。

ちなみにeMAXIS Slim全世界株式(オール・カントリー)はつみたてNISA口座に対応しているので、非課税の恩恵も受ける事が出来ます。

数種類の投資信託を組み合わせ!

①楽天・全米株式インデックス・ファンド(SBI証券ならSBI-SBI・V・全米株式インデックス・ファンド)を10%

②eMAXIS Slim 米国株式(S&P500)を10%

③eMAXIS Slim 先進国株式インデックスを20%

④ニッセイ日経平均インデックスファンドを20%

⑤eMAXIS Slim 新興国株式インデックスを20%

⑥eMAXIS Slim 国内債券インデックスを5%

⑥eMAXIS Slim 先進国債券インデックスを15%

↑これはオイラが実践している投資先。

どのファンドがどれだけ上がっているか下がっているかを見る事が出来るし、見ていて楽しい。(オイラだけかもしれないけどw)

①ロボアドや2種類のファンドの組み合わせに比べたら手数料は最安値になる。

②どの地域に投資しているファンドがどのような成績なのかがわかりやすい。

①パッと見て、株式と債券の比率がわかりにくくてリバランスが難しく感じる。

②最初の設定をめんどくさく感じる方もいらっしゃると思う。

まとめ!

オイラの提案は参考程度に。投資はあくまで自己責任でお願いします!

いかがだったでしょうか。

今回は2022年10月版の、今から投資を始めるのならこの組み合わせ!

という事をテーマにやってきました。

2年前のポートフォリオと比較しても大きな差は無いと思いますが、オイラが今までに反省している事で言うと

シンプルな投資法の提案が少なかった事!

ですね。

今から考えたら、ロボアドバイザーやオールカントリーに積み立てるだけ!っていう方が投資を始めていない方にはわかりやすいし、投資に対する敷居も下がるし。

山崎元氏水瀬ケンイチ氏の共著である『ほったらかし投資術』や厚切りジェイソン氏の著書『お金の増やし方』にも、オイラの投資法なんかと比べるとすごくシンプルで再現性が高く、支持されている方が多いという事で大変勉強させて頂きました。

そのシンプルな投資法から入っていって、自分で納得できるポートフォリオ組むのも素晴らしい選択ですしね(^^♪

もちろんどんなポートフォリオが一番良いのか?やはり米国一択が良いのか?等は結局の所誰にもわからないので、全世界分散投資をオイラはおすすめします。(だけど投資は自己責任でお願いします)

また新しいファンドや、新しい税制等、情報が入ったら記事にしていこうと思います。

今回も皆様のお役に立てたら幸いです!

次回も役立つ情報を発信出来るように頑張りますのでよろしくお願いいたしますm(__)m

以上!