【純資産マイナス続出】現役世代の借り入れ状況と金融資産保有額がヤバイ!

現役世代の家計は、コロナ禍やデフレの影響で所得が伸び悩んでいます💦。

一方、住宅ローンや教育費などの借り入れは増え続けており、純資産がマイナスになっている世帯が増えています。

また、金融資産の保有額も少なく、リスク資産への投資はほとんどしていません。

このままでは、老後の生活に不安が残るばかりです。

本記事では、現役世代の借り入れ状況と金融資産保有額について、最新の統計データをもとに分析します。

純資産がマイナスになったからって、絶対ダメっていう訳ではないけど、出来るだけ純資産をプラスにした方が、家計は安定するね❢

今回は、資産データも合わせて紹介するね❢

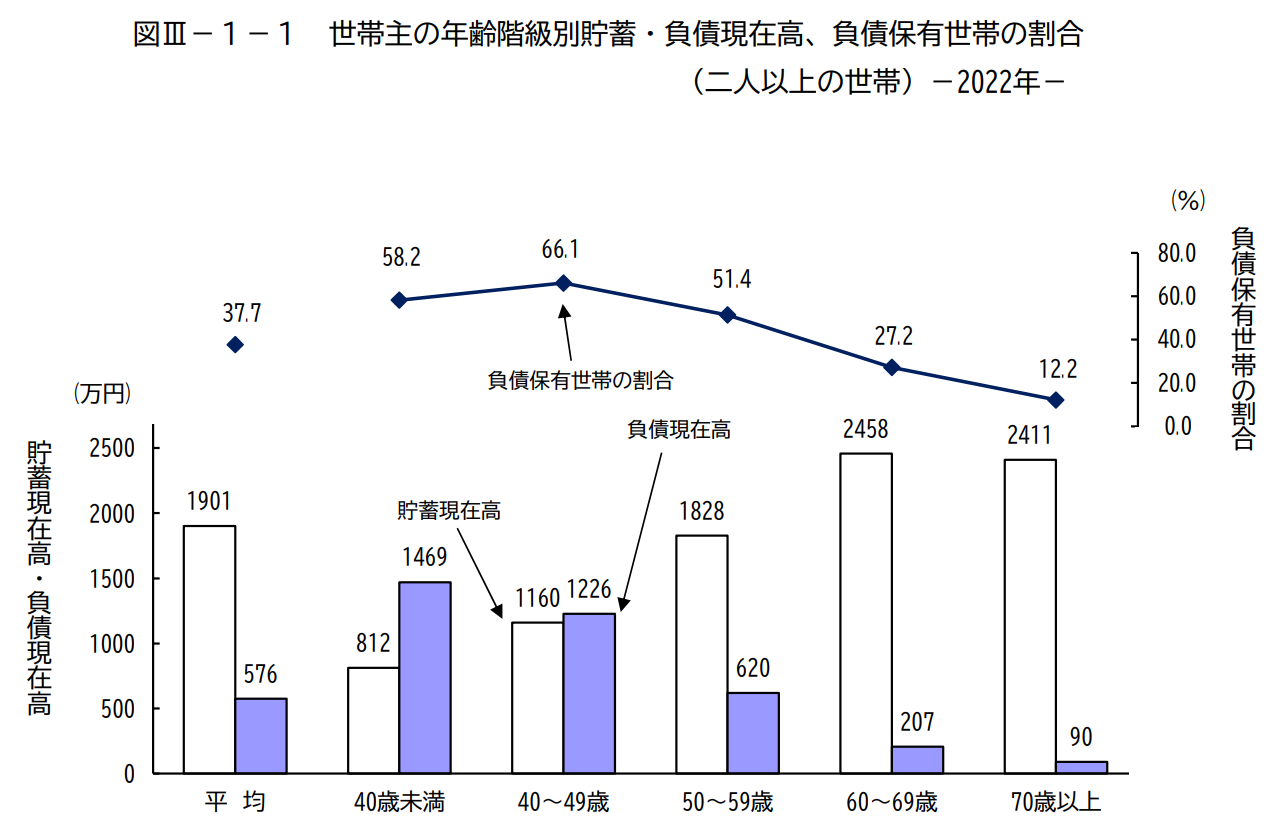

(二人以上世帯)世帯主が50歳未満では貯蓄額より負債額の方が多い

総務省のデータから、貯蓄と負債の状況をみる

※総務省より引用

上記の図は「世帯主の年齢階級別貯蓄・負債現在高、負債保有世帯の割合 (二人以上の世帯)-2022年-」から引用したデータです。

総務省の「世帯主の年齢階級別貯蓄・負債現在高、負債保有世帯の割合 (二人以上の世帯)-2022年-」は、家計調査報告(貯蓄・負債編)の一部であり、日本の世帯の財産形成の状況を示す統計です。

資料を詳しく見ていきます。

まず、二人以上の世帯について、世帯主の年齢階級別に純貯蓄額(貯蓄現在高-負債現在高)を見ると、50歳以上の各年齢階級では貯蓄現在高が負債現在高を上回っており、60~69歳の世帯の純資産額は**2,251万円**と最も多くなっています。

これは、この年代が収入が安定し、子供の教育費や住宅ローンなどの支出が減少するライフステージにあることが影響していると考えられます。

一方、30~39歳の世帯では、負債現在高が**1739万円**と最も多く、純資産額は**-1005万円**とマイナスになっています。

これは、この年代が住宅購入や子育てなどで大きな支出が発生するライフステージにあることが影響していると考えられます。

次に、二人以上の世帯について、年間収入五分位階級別に純貯蓄額を見ると、年間収入が高いほど純貯蓄額が高くなっています。

特に、年間収入が最も高い第5五分位階級(**1280万円以上**)の世帯では、純資産額は**2369万円**と他の階級と比べて飛び抜けています。

これは、この階級の世帯が収入に対する支出の割合が低く、余剰資金を積み立てや投資などで有効に活用していることが影響していると考えられます。

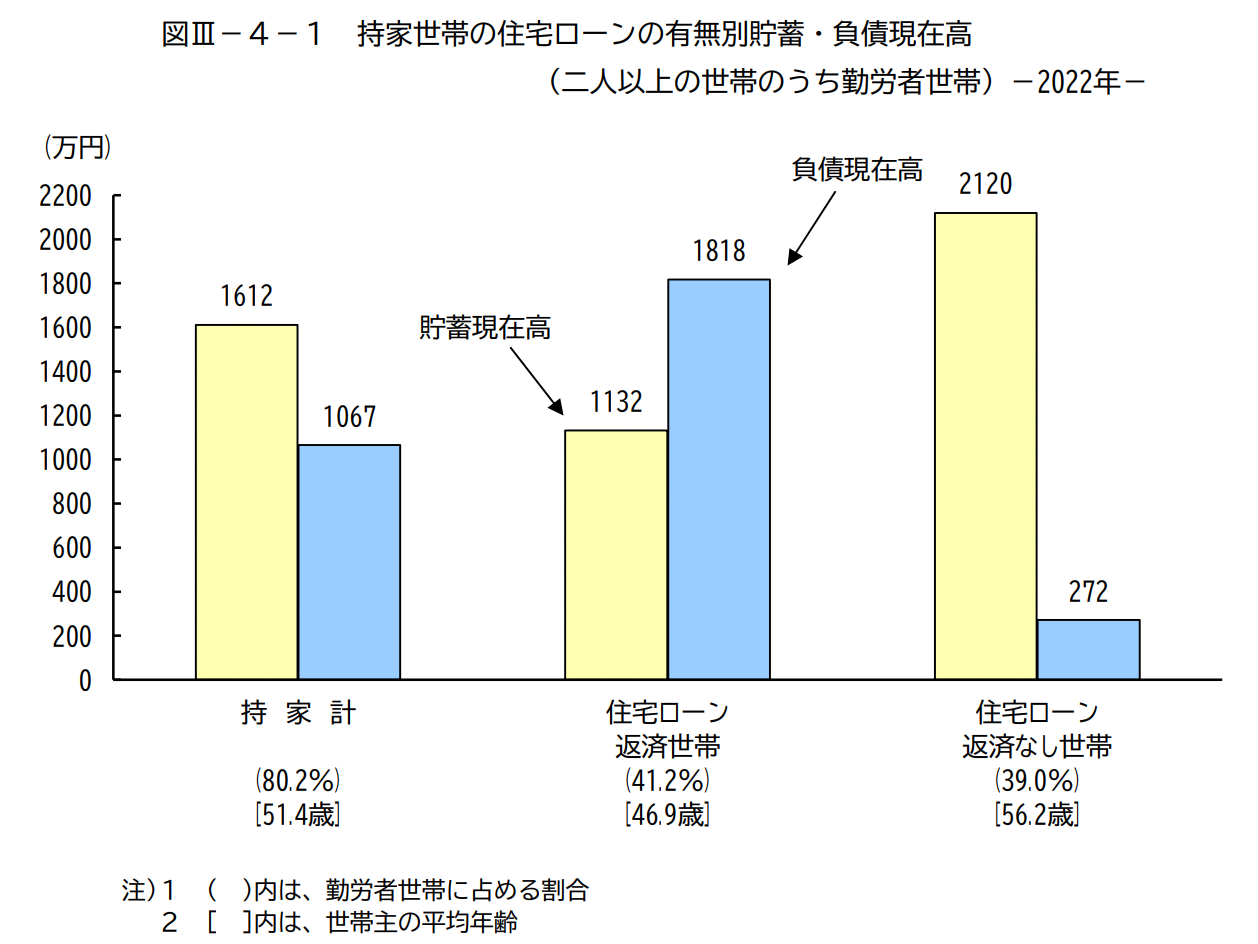

また、二人以上の世帯について、持家世帯(二人以上の世帯のうち勤労者世帯)と世帯主が65歳以上の世帯を別に見ると、それぞれ異なる傾向が見られます。

持家世帯では、住宅ローンなどで負債現在高が**1770万円**と全体平均よりも高くなっており、純資産額は**1018万円**と全体平均よりも低くなっています。これは、持家世帯が住宅購入時に大きな借入を行うことが影響していると考えられます。

一方、世帯主が65歳以上の世帯では、退職金や年金などで貯蓄現在高が**2707万円**と全体平均よりも高くなっており、純資産額は**2162万円**と全体平均よりも高くなっています。

これは、この世帯が収入源が限られるために支出を抑えて財産を保持する傾向にあることが影響していると考えられます。

以上のように、「世帯主の年齢階級別貯蓄・負債現在高、負債保有世帯の割合 (二人以上の世帯)-2022年-」は、日本の世帯の経済状況やライフステージに応じた財産形成の特徴を示す興味深い統計です。

現役世代の住宅ローンを組むことによる大きな問題点

現役世代とは、一般的には20歳から64歳までの働き盛りの人たちを指します。

この世代は、日本の経済を支えるとともに、住宅購入や子育てなどのライフイベントに直面することが多いです。

そのため、住宅ローンを組む人も多くいます。

しかし、現役世代の住宅ローンには、将来の大きな問題点があります。それは、**高齢化**と**金利上昇**です。

高齢化とは、日本の人口構造が高齢者が増えて若者が減ることです。これにより、現役世代の人口も減少し、税収や年金などの社会保障費も減る可能性があります。

また、高齢者になったときに、医療費や介護費などの支出が増えることも予想されます。

金利上昇とは、日本国債の利回りや銀行の貸出金利が上がることです。

これにより、住宅ローンの返済額も増える可能性があります。

また、金利上昇は景気や株価にも影響を与えるため、現役世代の所得や資産価値も減る可能性があります。

これらの問題点は、現役世代の住宅ローンを返済する能力や意欲を低下させる恐れがあります。

その結果、住宅ローンの滞納や破綻が増える可能性があります。また、住宅ローンを返済するために、消費や投資を控えることで、経済活動全体にも悪影響を及ぼす可能性があります。

この問題点を軽減するためには、現役世代が住宅ローンを組む際には、自分の収入や支出の見通しをしっかり立てることや、金利変動リスクに備えることなどが必要です。

「家賃を払うなら住宅ローンで家を買ってしまう方がいい」は不動産セールストークで嘘

上記の図を見て頂ければ「家賃を払うなら住宅ローンで家を買ってしまう方がいい」という言葉が、不動産会社のセールストークであり、嘘である事がわかります。

住宅ローンを組んでいる世帯と、組んでいない世帯では、ハッキリと貯蓄額と負債額に差がついているからです。

持ち家を住宅ローンを組んで購入するというのは、一見魅力的な選択肢に見えるかもしれません。

しかし、実際には、お金の面と、容易に住み替える事が出来ない点から、様々なデメリットがあります。

持ち家を購入する際の注意点と、その代わりに賃貸を選ぶメリットについて解説します。

まず、お金の面です。持ち家を購入するには、まず頭金として数百万円から数千万円の現金が必要です。(現在は頭金無しのローンもあります)

これだけでも大きな負担ですが、それだけではありません。

住宅ローンを組むということは、毎年数十万円から数百万円の返済を長期間続けるということです。

これは、将来の収入や支出が不確実な現代社会では非常にリスクが高いです。

もし収入が減ったり、失業したり、病気や怪我で働けなくなったりしたら、返済が困難になります。

また、住宅ローンの利息も無視できません。長期間返済すると、利息だけで数千万円から数億円にもなります。

つまり、持ち家を購入するということは、自分の資産を住宅に固定化し、将来の自由度や柔軟性を失うということです。

次に、容易に住み替える事が出来ない点です。持ち家を購入するということは、その場所に長く住むことを前提としています。

しかし、人生は予測できません。仕事や家族の事情で引っ越す必要が出てくるかもしれません。

また、自分の好みやライフスタイルが変わるかもしれません。そうした場合に、持ち家を売却することは簡単ではありません。

市場の状況や物件の状態によっては、売れないかもしれません。また、売れたとしても、購入時より安くなっている可能性が高いです。

日本では、住宅は消耗品として扱われており、価値が下がる傾向にあります。

つまり、持ち家を購入するということは、自分の居場所を固定化し、将来の変化に対応できなくなるということです。

以上のように、持ち家を住宅ローンを組んで購入することは、お金の面と、容易に住み替える事が出来ない点から見ても、あまりおすすめできません。

では、どうすれば良いのでしょうか?答えは簡単です。賃貸を選ぶことです。

賃貸ならば、頭金や住宅ローンの返済などの負担がありません。毎月の家賃だけで済みます。

また、賃貸ならば、自分の好きな場所や条件で物件を探すことができます。

引っ越す必要があれば、契約を解除して別の物件に移ることもできます。賃貸は持ち家に比べて自由度や柔軟性が高いです。

持ち家か賃貸かは人生の大きな選択です。

しかし、多くの人は持ち家に対して根強い憧れや幻想を抱いています。

それは社会的な価値観や常識によって作られたものかもしれません。

しかし、現実的に考えてみれば、持ち家は必ずしも良い選択ではありません。自分のライフプランや目標に合わせて、最適な住まいを選ぶことが大切です。

純資産をプラスに持っていくにはどのような方法があるのか

家計簿アプリを利用して支出の無駄を削減する

家計簿アプリとは、スマートフォンやパソコンで使える、家計の収支を管理するツールです。

家計簿アプリを利用すると、自動的に支出のカテゴリーを分類したり、グラフやチャートで可視化したりできます。

これにより、自分のお金の流れを把握しやすくなります。

家計簿アプリを利用して、支出の無駄を削減する方法は以下の通りです。

1. 家計簿アプリを選ぶ。

家計簿アプリには様々な種類がありますが、自分の目的や好みに合ったものを選びましょう。例えば、手動で入力するタイプや銀行口座と連携するタイプ、無料のものや有料のものなどがあります。また、使いやすさや機能性も重要なポイントです。

2. 家計簿アプリに定期的に記録する。

家計簿アプリを利用するには、まずは自分の収入と支出を記録することが必要です。できるだけ毎日や毎週など、決まったペースで記録しましょう。記録することで、自分のお金の動きが明確になります。

3. 家計簿アプリの分析機能を活用する。

家計簿アプリには、支出のカテゴリーや期間ごとに分析したり、予算や目標を設定したりする機能があります。これらの機能を活用することで、自分の支出パターンや無駄遣いの傾向を把握できます。また、節約のヒントや励ましメッセージなども表示される場合があります。

4. 家計簿アプリから学んだことを実践する。

家計簿アプリから得られた情報をもとに、自分の支出を見直しましょう。例えば、食費や交際費など、無駄遣いが多いカテゴリーには予算を設定したり、節約方法を探したりしましょう。また、貯金や投資など、お金を増やす方法も考えましょう。

以上が、家計簿アプリを利用して、支出の無駄を削減する方法です。家計簿アプリは、お金の管理に役立つだけでなく、お金に対する意識や行動も変えることができるツールです。ぜひ試してみてください。

↑筆者のおすすめはマネーフォワードMEです。

他にも家計簿アプリはあるので、ご自分にあったものを試してみてください。

参考にして頂けると嬉しいですね❢

副業を開始して、収入を増やして投資していく

副業とは、本業以外に行う収入源のことです。副業を始めることで、収入を増やし、投資に回すことができます。

しかし、副業にはメリットだけでなく、デメリットもあります。

副業を始める前に、以下の点に注意しましょう。

・副業は本業に支障をきたさないようにすること

・副業は税金や社会保険の対象となる場合があること

・副業は会社の規則や契約に違反しないようにすること

副業を始めるには、自分のスキルや時間、資金などを考慮して、適切なものを選ぶ必要があります。

副業にはさまざまな種類がありますが、ここでは自宅でできるものをいくつか紹介します。

・ブログやYouTubeなどのコンテンツ制作

・ウェブサイトやアプリなどの開発やデザイン

・ライティングや翻訳などの文章作成

・アンケートやモニターなどのアプリ利用

これらの副業は、インターネット環境とパソコンやスマホがあれば始められます。

また、初期投資も少なくて済みます。

しかし、これらの副業は安定した収入を得るのが難しい場合もあります。また、競争が激しいため、スキルや努力が必要です。

副業で得た収入を投資に回していきます。

具体的にはSBI証券か楽天証券で口座を開設して、全世界インデックス投資を開始します。

参考にして頂けると嬉しいですね❢

副業と投資は両方ともリスクが伴いますが、効率的にお金を増やす方法と言えるでしょう。

ただし、自分の能力や状況に合わせて無理のない範囲で行うことが大切です。

まとめ

将来の年金や退職金の減額は確定的。余裕のあるローンを組むか、賃貸か

いかがだったでしょうか。

今回は、現役世代の純資産のマイナス幅が、かなり深刻である事を説明してきました。

団塊の世代の方が現役の頃も、かなりマイナスではあったと思いますが、あの時代は年金額も現役世代より多いし、退職金の額も大きいです。

現在30歳前後の方が、定年を迎えるころには退職金という制度が、続いているかさえわからない位になっているかもしれません。

現在も未来も、余裕のある生活を送っていきたいですね。

今回も皆様のお役に立てたら幸いです!

次回も役立つ情報を発信出来るように頑張りますのでよろしくお願いいたしますm(__)m

以上!