新高配当ファンド誕生! Tracers S&P500配当貴族インデックス(米国株式)を解説!

2022年10月28日に、日興アセットマネジメントから新ファンドが登場しました。

その名も Tracers S&P500配当貴族インデックス(米国株式)。

S&P500の構成銘柄のうち、配当貴族と呼ばれる25年以上連続で増配を続けている優良銘柄のみで運用していくファンド。(S&P500に入れる銘柄自体優良銘柄ですが)

今回はこの Tracers S&P500配当貴族インデックス(米国株式) はどういったファンドなのか?という事を解説していきたいと思います。

本当に配当金だけで生活できたら、毎日楽しくて仕方ないかもしれないね!

でも、高配当銘柄を自分で選定するのは難しいから、こんなファンドが登場するのはありがたいよね❢

だけど、手数料なんかでぼったくられたら意味はないので、その辺りをしっかり見ていきましょう!

しっかりしているなぁ。

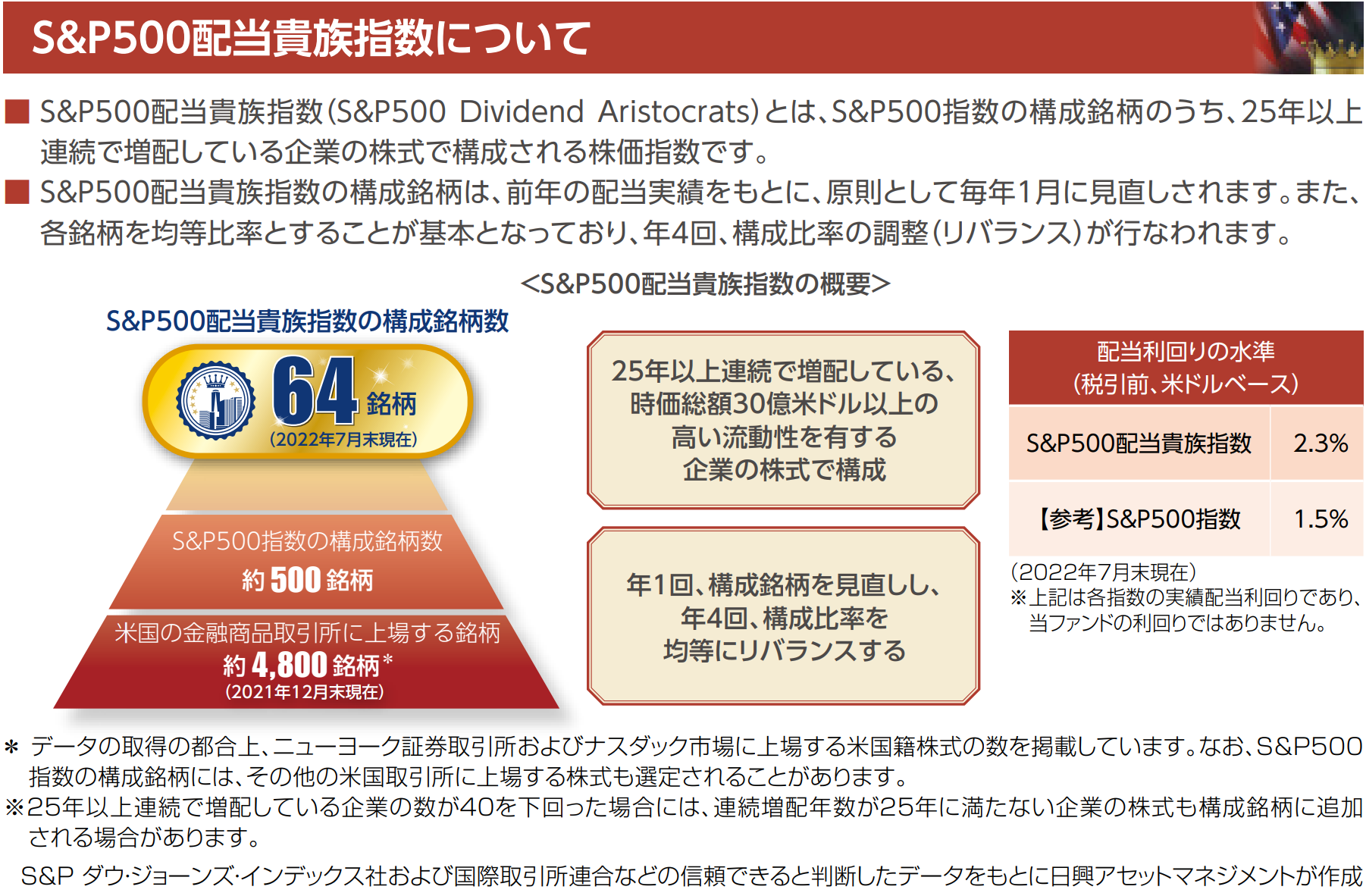

なんの指数をベンチマーク(目標)にしているファンドなのか。

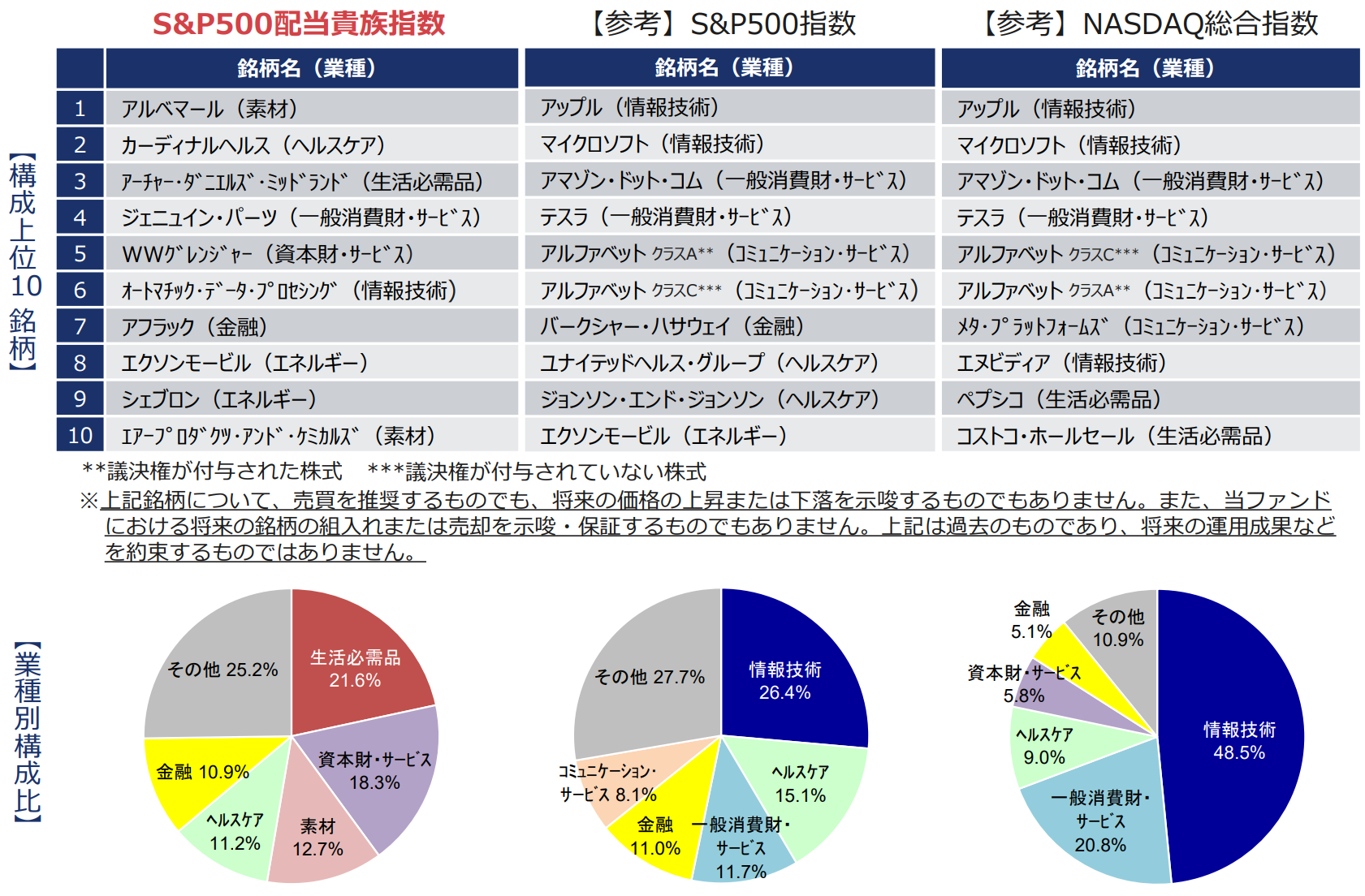

↑Tracers S&P500配当貴族インデックス(米国株式)目論見書より引用

S&P500構成銘柄のうち25年以上連続増配している銘柄で構成された指数。

Tracers S&P500配当貴族インデックスは、S&P500の構成銘柄から25年以上連続増配している銘柄で構成されたベンチマーク(目標)に沿う成果を目指した投資信託である。

Tracers(トレイサーズ)とは「こんの欲しかった」というアイデアをファンドの設計に取り入れ、事前に定められたルールに沿って運用(トレース)するファンドシリーズの事だそうです。(日興アセットマネジメントより)

毎年1月に、前年の配当実績を元に銘柄の見直しが行われます。

構成銘柄は均等比率で分散投資されており、時価総額加重平均型の分散とは違うファンドである事も大きな特徴ですね。

万が一S&P500の構成銘柄の中で、25年以上連続増配を続けられている企業が40銘柄を下回った場合には、25年以上連続増配を続けていない銘柄も含まれる場合があります。

40銘柄を下回って分散が効かないファンドになってしまったら、リスクが大きくなりすぎてしまうかもしれませんしね。

また株価自体も月日と共に変化が出るので、年4回構成銘柄が均等分散されるように、ファンド内でリバランスしてくれます。

2022年10月28日の運用開始時点では、64銘柄に分散投資されています。

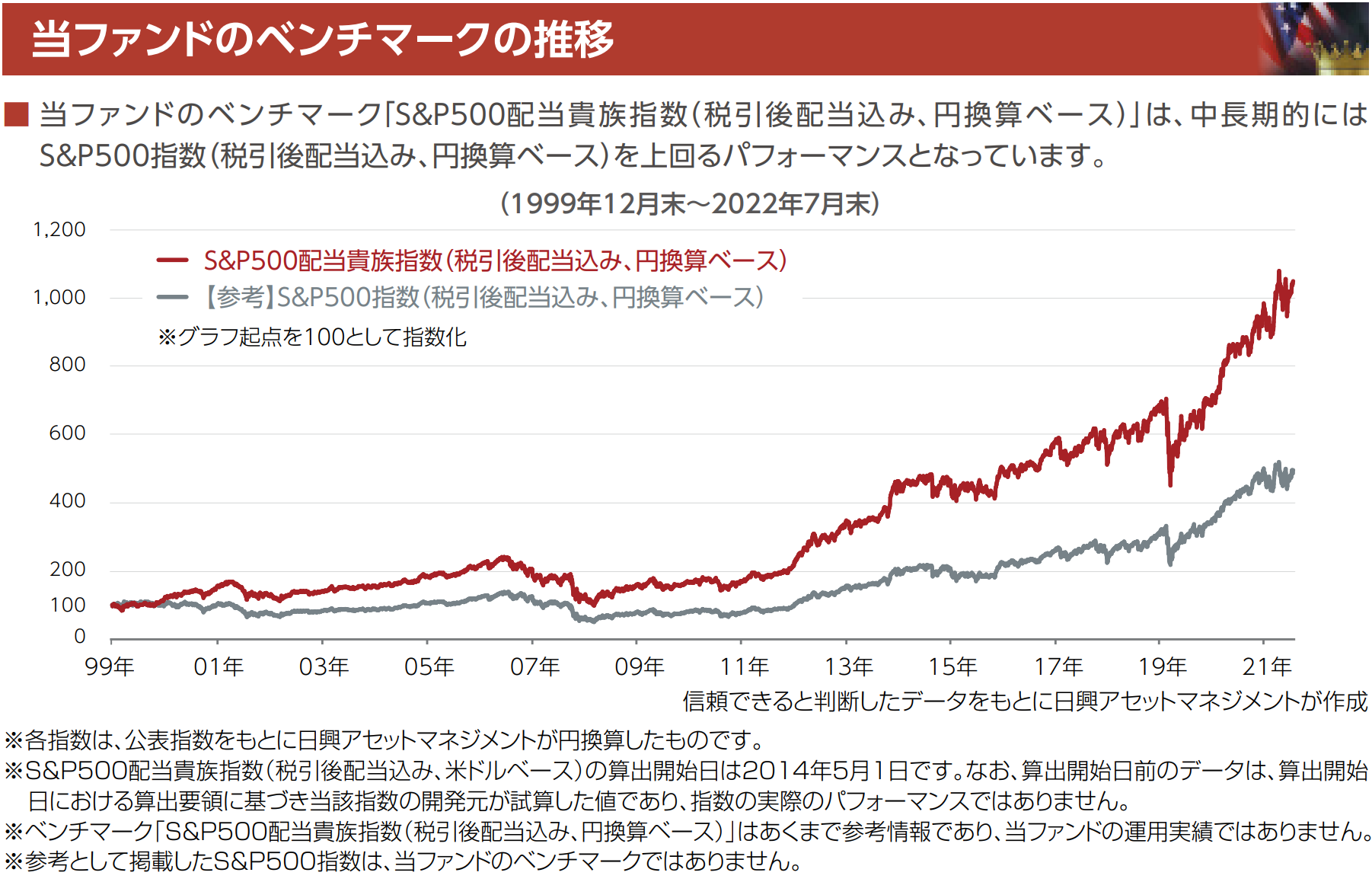

配当貴族指数の過去実績を見てみましょう。

↑Tracers S&P500配当貴族インデックス(米国株式)目論見書より引用

上記のグラフは、Tracers S&P500配当貴族インデックス(米国株式)目論見書で説明されている、1999年12月末を100として、2022年7月末までのチャートになっています。

本家S&P500が22年以上かけて100→500前後(約5倍)に成長しているのに対して、S&P500配当貴族指数は100→1,000前後(約10倍)にも成長しています。(いずれも円換算ベースで)

凄まじい成長ぶりですね。

ざっと年率利回り換算になおしてみると

①本家S&P500=100→500 約21.5年 円換算による年率7.58%

②配当貴族指数=100→1,000 約21.5年 円換算による年率11.3%

これを見てみると、本家S&P500指数の年率約7.5%というのも全然悪い数字じゃないので、いかに配当貴族指数のベンチマークが優れているのかがわかりますね。

25年以上連続して増配している銘柄が、米国には64銘柄もある米国って凄いなぁって思います。

ちなみに日本で25年以上連続で増配している企業は花王のみです。

Tracers S&P500配当貴族インデックス(米国株式)のおすすめポイント。

手数料が低い。

ファンドなので、当然手数料がかかってきます。

その手数料がボッタクリ価格なのが多いのですが、このTracers S&P500配当貴族インデックス(米国株式)に関して言えば、かなり低い手数料で抑えてくれています。

①信託報酬→合計0.1155%(税込)

優良インデックス投資並の低さです。

②購入時手数料0円

購入時手数料を取られるファンドに、投資してはいけません。

③信託財産留保額0円

現金に換金する際の手数料。優良ファンドは0円が普通です。

手数料を見る限り、優良ファンドの臭いがしますね。

実際のコストに関しては、ファンドをしばらく運用してみないとわからないですが、かなり低い手数料を目指している事がわかります。

セクター(業種)分散がディフェンシブで暴落時に強い。

上の図はS&P500配当貴族指数、S&P500指数、NASDAQ総合指数を比較した円グラフになっています。

同じ米国株への投資ですがセクター(業種)割合はかなり違います。

NASDAQ総合指数で構成比の高い情報技術は、株価変動が大きい銘柄が特徴で、例えばapple、Microsoft、Adobe、エヌビディアのような時価総額が上位に位置するような銘柄が多い。

配当金よりも値上がり益(キャピタルゲイン)重視する銘柄が多く、過去10年のリターンは年率20%を超えています。

過去10年の米国の成長は間違いなく情報技術セクターがけん引しており、今後もけん引し続けるのは間違いないのですが、値動きの幅が大きい分マイナスになる時も大きめになります。

一方S&P500配当貴族指数で構成比の高い生活必需品、ヘルスケアのセクターは景況感に左右されにくく、ディフェンシブな銘柄で構成されています。

①コカ・コーラ

②P&G

③コストコ

④ペプシコ

⑤ウォルマート

①ジョンソンエンドジョンソン

②ファイザー

③ユナイテッドヘルス・グループ

④メルク

↑を見て頂けたら「え!?米国企業だったの?」と、思われる方もいる位日本にも浸透している銘柄がありますね。

これらの銘柄は、仮に不景気がやってきても他のセクターに比べて値崩れが起こりにくい。

暴落時にS&P500や、NASDAQ総合指数なんかと比べると、安定感があります。(ただし暴落の影響は必ず受けます)

Tracers S&P500配当貴族インデックス(米国株式)の懸念点。

運用が始まったばかりで、実質コストがわからない。

Tracers S&P500配当貴族インデックス(米国株式)のおすすめポイントとして、手数料が低い事を挙げたけど、実際は最低1年以上は運用してみないと実際にかかったコストというのはわかりません。

もちろん、目論見書には0.1155%(税込)を目指す!とは書かれているけど、特に純資産が集まっていない初期の場合では、実際にかかったコストは高くなる傾向にあります。

ですが、Tracers S&P500配当貴族インデックス(米国株式)は同じ指数に連動する、ほぼ中身が同じ投資信託と比較しても圧倒的に低い手数料を目指しているので、同じ指数に連動する投資信託を購入するのなら、Tracers S&P500配当貴族インデックス(米国株式)に投資した方が手数料は安くてすみます。

| 投資信託名 | 手数料 |

| Tracers S&P500配当貴族インデックス(米国株式) | 0.1155%(税込) |

| 米国株式配当貴族 | 0.605%(税込) |

| SMT 米国株配当貴族インデックス・オープン | 0.55%(税込) |

↑は同じ指数に連動する投資信託の手数料を比較した表です。

Tracers S&P500配当貴族インデックス(米国株式)が抜きんでて、手数料が低い事が見て取れますね。

懸念点として挙げさせてもらったけど、同じ指数に連動する投資信託の中では一番低い手数料には収まりそうですね。

実は配当利回りは高くない。

Tracers S&P500配当貴族インデックス(米国株式)の配当利回りは2.3%書かれています。

2.3%と聞いて「少ないっ!」と驚かれた方も多いと思いますが、この配当貴族指数というのは連続増配銘柄に投資しているのであって、必ずしも高配当銘柄に投資している訳ではないという所がポイントですね。

例えば筆者が高配当でおススメしているVYMやSPYDといったETF(上場投資信託)では、3~5%の配当利回りが一般的なので、2.3%の配当金は少なく感じます。

そして2.3%分配金がでた時には当然の事ながら、20.315%の税金が課税されるので、実際には1.8%の分配利回りになります。(2022年12月7日の現時点では)

この分配金を受け取りながら運用していくのであれば、分配金の利回りは中途半端に感じますね。

筆者がこのファンドに積立投資を行うのであれば、確実に分配金再投資で設定していきます。

↑キャピタルゲインもインカムゲインも両方狙えるVYM。

↑暴落時の影響は受けやすいけど、高配当利回りを達成しているSPYD。

読んでもらえると嬉しいですね❢

まとめ。

基本的には全世界株で運用。ポートフォリオをディフェンシブにしたいなら考える余地は十分あります。

いかがだったでしょうか。

今回は新ファンドであるTracers S&P500配当貴族インデックス(米国株式)について解説してきました。

基本的にはS&P500や全世界株で運用を行い、債券を入れるほどじゃないけど、少しでも安定感を高めたいと思われる方にはおススメ出来るファンドですね。

ただ、運用開始して間もないので純資産の集まり具合や、実際にかかったコストなんかに目を通した方が安全性は上がるので、このファンドの決算が出てから、決算書に目を通す必要はありますね。(どのファンドでもそうですがw)

悪くはないファンドなので、気になっている方はお気に入りの投資信託なんかに入れておいて、しばらく動向を見ておくと良いと思いますね。

筆者は今の所

↑ここで紹介している投資方法が良いと思います。

ですが、投資はあくまでも自己責任でお願いしますm(__)m

今回も皆様のお役に立てたら幸いです!

次回も役立つ情報を発信出来るように頑張りますのでよろしくお願いいたします!

以上!