【必要ない?】生命保険はいらないって本当?生命保険の必要性が高いのは?

生命保険は必要ないという意見がありますが、本当にそうでしょうか?

生命保険は、万が一の場合に家族や自分自身の生活を守るための重要な備えです。

しかし、どんな人にどんな保険が必要なのかは、一概には言えません。

このブログでは、生命保険の必要性について、年齢や家族構成、収入などの要素から考えてみたいと思います。

僕も3つ加入しているよぉ。

それって悪い事なの❓

悪い事って訳では無いけど、保障内容もしっかり理解して加入している人って意外と少ないのよね💦

だから、不必要な保険に加入し過ぎている場合が多いのよね。

今回は、保険の見直しについて考えるきっかけになってくれたら嬉しいね❢

生命保険は本当に不要なのか?基礎知識と定義

生命保険は、保険契約者が保険料を支払うことにより、死亡や疾病、事故などが発生した際に、その経済的なリスクをカバーする商品です。

基本的には、予測できないリスクに備えるためのもので、その規模や内容は契約内容によって異なります。

しかし、「生命保険は不要だ」という意見もあります。

その根拠はいくつかありますが、主に以下のような理由が挙げられます。

①公的保障が充実している: 日本には年金制度や健康保険などの公的保障が充実しています。これらの制度によって、一定のリスクは既にカバーされています。

②保険料のコスト: 生命保険の保険料は、支払い続けることで一定の保障を受けられますが、その代わりに常に保険料を支払い続ける負担があります。この費用が自身の経済的な状況と合わない場合、不要と感じることもあります。

③他の運用方法が有利: 投資など他の資産運用手段を利用することで、リスクを分散し、さらに資産を増やすことが可能な場合、生命保険を持つ必要がないと感じる人もいます。

ただし、これらの理由が全ての人に当てはまるわけではなく、あくまで一部の人々の意見です。

自身のライフステージや経済状況、将来の不確実性に対する見方など、個々の状況により、生命保険の必要性は大きく変わります。

結論としては、「生命保険は不要」と一概に言えるものではなく、自身の経済状況、ライフステージ、リスク許容度などを総合的に考えた上で判断することが重要です。

生命保険に加入している日本人は約8割

日本における生命保険の普及率が非常に高いとされる根拠の一つは、一般社団法人日本保険者協会が行っている調査にあります。

この調査によると、日本人の生命保険の保有率は80%程度となっています(情報は2021年時点)。

この高い普及率は、日本の保険市場の大きさを反映しています。

この高い普及率には以下のような特徴があります。

①安心・安全への傾倒:日本人は伝統的に「安全・安心」を重視する傾向があります。それは、自分自身や家族の将来に備え、リスクを避けるために保険に加入する行動にも表れています。

②社会保障制度への不信感:一方で、年金制度等の社会保障制度への不安感や不信感も、保険商品への需要を押し上げています。将来の生活保障を自己負担で確保しようとする動きがあります。

③長寿社会:日本は急速に高齢化が進んでいる国であり、長寿社会における医療費や介護費用、さらには死亡時の葬儀費用等の負担を考えると、生命保険の存在は非常に重要となります。

ただし、これらのデータはあくまで一般的な傾向を示しており、個々の保険契約者のニーズや状況によって、適切な保険の形態や契約内容は異なります。

生命保険の契約を考える際には、自身のライフステージやリスク許容度、経済状況などを考慮に入れ、適切なプランを選択することが重要です。

生命保険が不要といわれる3つのケース

生命保険が不要と考えられる理由は人それぞれですが、一般的に以下のような理由が挙げられます。

①資産が十分にある場合

生命保険の主な目的は、加入者が亡くなった場合や重い病気になったときに家族を経済的な困難から守ることです。しかし、すでに十分な資産や節約があり、自己と家族の未来を自力で保障できる場合、生命保険が不要と感じることもあります。

②扶養する家族がいない場合

生命保険はあなたが亡くなったときに残された家族の生活を維持するためのものです。しかし、独身である、または子供が独立して家庭を持ち、配偶者が自分の死後も自立して生活できる状況の場合、生命保険の必要性は低くなることがあります。

③社会保障制度が超充実している日本

ある人々は、公的な社会保障制度(年金制度や健康保険など)に十分な保障があり、それらの制度が老後や病気・ケガなどのリスクに対する十分なカバーを提供すると考えているかもしれません。その場合、追加の生命保険は不要と感じられます。

これらの理由から生命保険が不要とされる場合でも、将来的な変化や状況を予測することは困難なため、リスク管理として保険の存在を考えることは重要です。

個々の生活状況やニーズ、将来のリスクをしっかり考慮し、適切な決定を下すことが求められます。

生命保険の必要性とその条件

生命保険の必要性は個々の状況によりますが、一般的に以下のような条件や状況が存在するとき、生命保険の必要性が高まります。

①家族があなたの収入に依存している

もし自分が亡くなったり、重い病気になったりした場合、家族が経済的に困難な状況に陥る可能性がある場合、生命保険は非常に重要です。

特に、子供がいる場合や、配偶者が自己の収入で生計を立てることが困難な場合は、生命保険が家族を保護する重要な手段となります。

②将来の経済的リスクに対する保障が必要

将来、病気や事故などにより仕事ができなくなった場合の経済的リスクをカバーするためにも、生命保険が必要となることがあります。

また、老後の生活を考えるときにも、生命保険の給付金は一部の収入源となる可能性があります。

③借金がある

もし自分が亡くなった場合、残された家族が借金の返済に苦しむことのないよう、生命保険は重要です。

特に、住宅ローンなど大きな借金がある場合、生命保険の給付金はその返済に役立ちます。(今は住宅ローンの団体信用生命保険で支払われる事が標準になっています)

④遺族に経済的な負担をかけたくない

死亡した場合の葬式費用や遺産税など、家族に追加の経済的負担をかけることを避けたい場合、生命保険が役立つ場合があります。

これらの条件が当てはまる場合、生命保険の加入を検討する価値があります。

ただし、保険商品は非常に多種多様で、それぞれの特性や保障範囲、保険料などが異なります。

生命保険に入る2つのメリット

生命保険に加入すると、以下のようなメリットがあります。

①経済的な安全ネット

生命保険は、死亡、疾病、事故などの予期せぬ事態が発生したときに、経済的な安全ネットとなります。

これは、生活を維持するための収入源が急に失われた場合、または大きな医療費が必要な場合など、家族が困難な状況に直面したときに特に重要です。

生命保険は、これらのリスクを軽減し、経済的な安定を提供します。

②家族の未来の保証

生命保険は、自分がいなくなった後でも家族の生活を維持するための手段を提供します。

これは特に、家族があなたの収入に大きく依存している場合や、子供の教育費や生活費を保証したい場合に重要です。

また、自身が借金を抱えている場合、生命保険はその返済を補償し、家族が借金の返済による経済的な負担から解放される手段を提供します。

これらのメリットは、あなたがどのようなライフステージにいて、どの程度の経済的なリスクに対処する準備ができているかによって、その価値が変わる可能性があります。

生命保険の必要性が高い人の特徴

生命保険の必要性が高い人の特徴は以下の通りです。

①家族を養っている人

配偶者や子供など、あなたの収入に依存して生活している家族がいる場合、生命保険は非常に重要です。

もし何かがあなたに起こった場合、保険金が家族の生計を支えることができます。

②大きな借金を抱えている人

住宅ローンやビジネスローンなど、大きな借金を抱えている人も生命保険を検討するべきです。

万が一の事態が発生した場合でも、保険金が借金を返済するのに役立ち、家族が負担を軽減できます。

③特定の健康状態の人

特定の疾病を持っている、または遺伝的な健康リスクがある人も、生命保険を考慮すべきです。

これにより、将来的な医療費や治療費の負担を軽減することができます。

④自営業者やフリーランサー

自営業者やフリーランサーは、一般的に定期的な収入が保証されていないため、予期せぬ事態が起こった場合、経済的な困難に直面する可能性があります。

生命保険は、そのようなリスクをカバーする安全ネットとして機能します。

あなたの状況に最適な選択をしていきましょう。

生命保険が必要で公的制度では補えない費用をカバーする事ができない場合

公的制度が補えない生命保険が必要な費用とは、一般的に以下のようなケースがあります。

①残された家族の生活費

公的な生活保護や年金制度はある程度の援助を提供しますが、あなたが生計を支えていた家族が同じ生活水準を維持するには不十分な場合が多いです。

生命保険は、あなたの死後も家族が生活を続けられるように設計されています。

②教育費

子供の大学教育などの費用は高額です。

公的制度がこれらの費用をすべて補ってくれるわけではないため、生命保険を用いてこれらのコストをカバーすることが考えられます。

③大きな借金の返済

公的制度は、特に住宅ローンや個人事業のビジネスローンなど、あなたが亡くなった場合の借金返済に対してあまり援助を提供しません。

しかし、生命保険は借金の返済を補償することができます。

④長期介護や専門医療

一部の生命保険ポリシーでは、長期にわたる介護や特殊な医療が必要となった場合の費用をカバーするオプションがあります。

公的な医療制度ではこれらの費用を全てカバーできないことが多いです。

⑤葬式や埋葬費用:これらの費用も一般的には公的な支援では補えません。

生命保険は、これらの最終的な費用をカバーすることができます。

以上のようなケースにおいて、生命保険は重要な役割を果たします。

生命保険に入る2つのデメリット

生命保険に入ることには確かに多くのメリットがありますが、一方でデメリットも存在します。

以下にその2つを述べます。

①費用

生命保険のプレミアムは、しばしば高価です。特に、加入者が年齢を重ねると、または健康状態が悪化すると、保険料は大幅に上昇することがあります。

これらの費用は、あなたの収入や予算に大きな負担をかける可能性があります。

②現金価値の成長の遅さ

一部の生命保険(特に全額返戻型の保険)には投資成分が含まれており、一定の金額を積み立てることができます。

しかし、これらのポリシーの現金価値の成長率は、多くの場合、他の投資機会(例えば株式や債券)に比べて低いです。

したがって、生命保険に大量の資金を投入する代わりに、他の投資にその資金を向けた方が、長期的にはより大きなリターンを得られる可能性があります。

なので、必要最小限の保険に加入し、それ以外は貯金や積立投資に回した方が資産が増えるスピードは加速します。

生命保険の必要性が低い人の特徴とその理由

生命保険の必要性が低い人の特徴とその理由は以下の通りです。

①若く、健康である人

若く健康な人は、病気や事故による死亡リスクが低いため、生命保険の必要性が低いといえます。

保険はリスク管理のツールであるため、リスクが低ければ保険の必要性も相対的に低くなります。

②独身で、経済的に依存されている家族がいない人

生命保険の主な目的は、保険加入者が亡くなった場合に、生計を支える責任を持つ人々(配偶者や子供など)に対する金銭的な補償を提供することです。

経済的な依存者がいなければ、生命保険の必要性は低いと言えます。

③経済的に安定しており、十分な貯蓄や投資がある人:貯蓄や投資により大きな資産を持つ人は、自己の死亡による経済的影響を自身の資産でカバーできます。

したがって、これらの人々にとって生命保険の必要性は低いかもしれません。

それぞれの個人的な状況や目標により、生命保険の必要性は変動します。

生命保険に加入するより積立投資や貯金を行った方が良い理由

生命保険に加入する代わりに積立投資や貯金を選択する理由はいくつかあります。

ただし、どの選択肢が最適かは個々の状況、目標、リスク許容度によるので、以下のポイントを理解した上で選択する事をおすすめします。

①収益性

保険は安全性を重視した商品であり、投資性の高いものと比較すると利益は比較的低い傾向にあります。

一方で、積立投資ではリスクを取ることでより高いリターンを得る可能性があります。

②流動性

保険は一定の期間契約することが多く、途中で解約すると損をすることがあります。

しかし、貯金や投資なら必要なときにすぐに引き出すことが可能です。

③自己決定性

積立投資や貯金では、自分で投資先を選ぶことができ、自分の投資哲学やリスク許容度に合わせてポートフォリオを作ることができます。

しかし、保険の場合は保険会社が投資を管理し、プランは比較的固定されています。

④コスト

保険は管理費用がかかります。

これらは長期にわたると大きな額になることがあります。

一方で、自分で投資や貯金を行う場合は、これらのコストを抑えることが可能です。

これらの理由から、保険に加入するよりも積立投資や貯金を選択する方が適している場合もあります。

ただし、これらは生命保険が必要ないというわけではありません。

日本人はすでに最強の公的保険に加入している

日本の公的医療保険は、世界でも高く評価されている制度です。全国民が必ず何らかの形で加入し、医療サービスへのアクセスを保証されています。

また、高額療養費制度により、重い病気やケガの治療費用が一定額を超えた場合でも、それ以上の自己負担をしなくてよいようになっています。

また、傷病手当金制度によって、病気やケガで働けなくなった場合でも、一定期間所得が補償されるという点も高く評価されています。

日本の公的保険には高額療養費制度、傷病手当金がある

日本の公的保険制度の中には、医療費の補償を支援するための仕組みとして高額療養費制度や傷病手当金制度があります。

以下にそれぞれの概要を説明します。

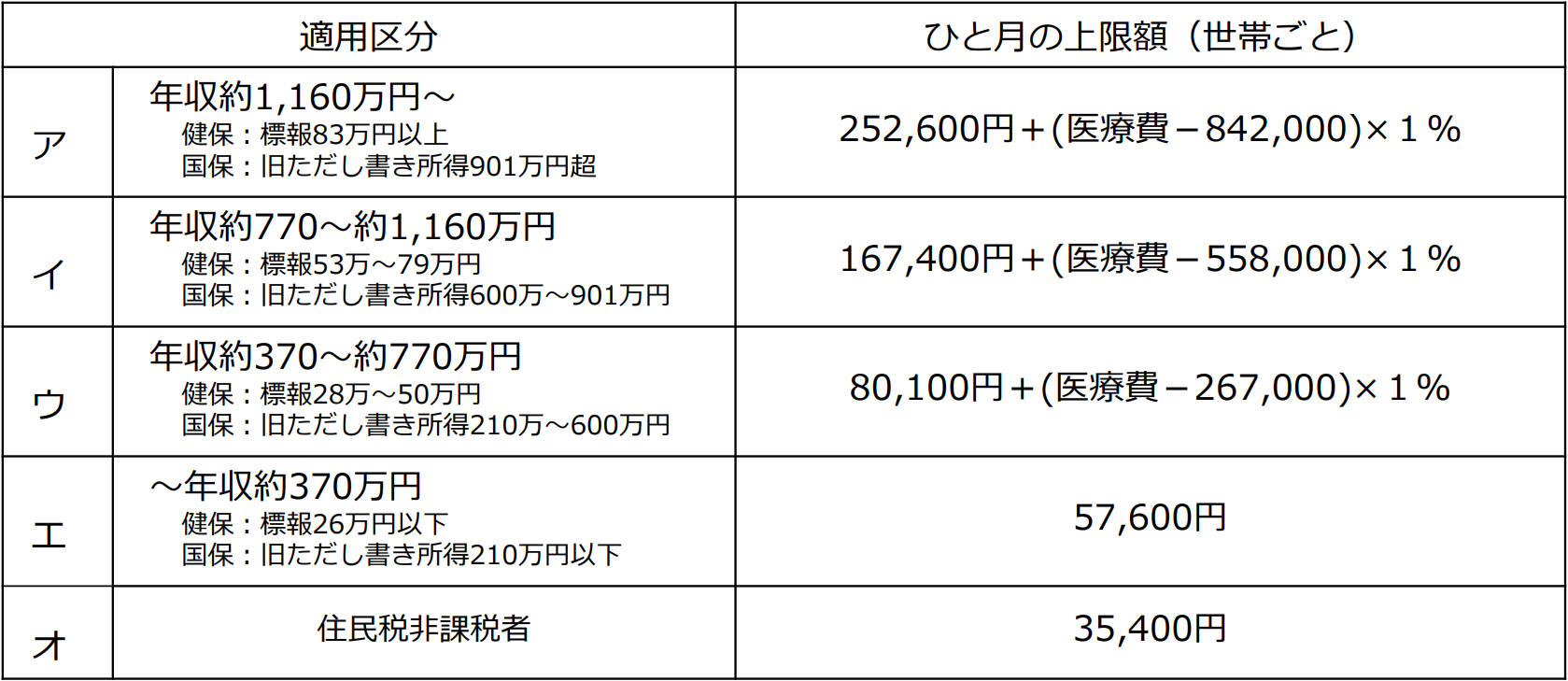

高額療養費制度

高額療養費制度とは、1ヵ月間の自己負担額が一定額を超えた場合に、その超過分を国や地方公共団体が負担する制度です。

この制度により、病気やケガによる医療費が大幅に増加した場合でも、個人の自己負担額はある程度抑えられます。

ただし、自己負担限度額は年齢や所得により異なります。

年齢が低い、又は所得が多いほど自己負担限度額は高く、逆に年齢が高い、又は所得が少ないほど自己負担限度額は低くなります。

※厚生労働省保険局より引用

傷病手当金制度

傷病手当金制度とは、健康保険の一部として、労働者が病気やケガで働けなくなった場合に、一定の期間(原則として3日間以上)にわたって所得を補償するための制度です。

傷病手当金は、通常の賃金(給与)の3分の2程度(具体的な金額は健康保険組合により異なる)が支給され、最長1年6ヶ月間受け取ることが可能です。

傷病手当金を受け取るためには、医師から労働不能と診断される必要があります。

これらの制度は、日本の社会保障制度の一部であり、保険料を納めている者が対象となります。

具体的な利用方法や支給条件については、各種健康保険組合や市町村の窓口、または厚生労働省のホームページなどで確認することが可能です。

高額療養費制度、傷病手当金があっても不安な場合は収入保障保険がおすすめ

収入保障保険は、傷病手当金制度の補完として非常に有効な保険商品であり、病気やケガで働けなくなった場合に給与収入の一部を補償する役割を果たします。

これは、働くことができない期間が長引くことで生じる経済的リスクを軽減するのに役立ちます。

傷病手当金制度では、本来の給与の3分の2程度が最大1年6ヶ月間支給されますが、それ以上の期間働けなくなった場合、または本来の給与の3分の2以上の補償が必要な場合には、収入保障保険がその差額を補う形で役立つことになります。

収入保障保険にはさまざまなタイプがあり、加入者の職業や年収、必要な保障期間や補償金額などに応じて選ぶことができます。

また、一部の収入保障保険には、定年後のリタイアメント生活に対する保障を提供する商品もあります。

ただし、収入保障保険は通常、定期的な健康診断結果や既往症に基づいて保険料が計算されるため、既に疾病を持っている人が加入する場合、保険料が高くなるか、または保険の加入自体が難しい場合もあります。

そのため、保険加入の際は、保険の詳細な内容や自身の健康状態を十分に確認し、必要であれば保険アドバイザーなど専門家と相談することをおすすめします。

加入するならおすすめは「FWD収入保障」保険

「FWD収入保障」は、FWD富士生命保険が提供する収入保障保険です。

この保険は、働けなくなった時に備えて日々の生活費を補償するもので、医療保険や生命保険とは異なる視点からリスクをカバーします。

以下にその特徴とメリットを挙げてみましょう。

①自身の収入に応じた補償

万が一、病気やケガで働けなくなったときに、自身の収入に見合った額を補償します。

これにより、日々の生活費やローンの返済など、経済活動が停止しても必要な経済活動を維持することができます。

②月額保険料が安価

例えば30歳男性で、非喫煙者優良体の場合、万が一就業不能状態になった場合、毎月15万円を60歳まで給付されるプランで、月額保険料は3,003円。

ただし、血圧やBMI、健康診断で問題がある場合は保険料は上がります。

③長期間の補償

FWD富士生命の収入保障保険では、最大で65歳までの補償が可能です。

つまり、長期間にわたり働けない状況が続いたとしても、安心して生活することができます。

④保険料の分かりやすさ

FWD富士生命保険では、ウェブサイト上で簡単に見積もりが取れ、自分がどのくらいの保険料を支払うべきかをすぐに把握することができます。

これらの特長を持つ「FWD収入保障」は、働く力を失った場合でも生活を維持し続けることを可能にする保険です。

自身のライフスタイルや家族構成、将来の計画に合わせて、最適な補償プランを選択できます。

将来にわたって安定した生活を送るための一つの選択肢として、ぜひ検討してみてください。

まとめ

生命保険は個々の状況によって、高い保険に入りすぎないように気を付けましょう!

いかがだったでしょうか。

今回は生命保険の必要性について記事化してきました。

ここまで述べてきたように、生命保険は必ずしも全ての人に必要というわけではありません。

特に、経済的な責任を負っている家族がいない、負債がない、十分な資産を持っているなど、自身のリスクを自分で管理できる状況の人にとっては、生命保険の必要性は殆ど無く、公的保険と貯蓄で十分に生活する事が可能です。

しかし、生命保険の必要性は、個々の状況によります。

公的保険制度が一定の保障を提供しているものの、より具体的なリスク管理や将来の目標達成に向けて、生命保険の役割は依然として重要ですね。

適切な保険プランを選ぶためには、自分自身の生活状況、リスク耐性、目標を理解し、それに基づいて最適な保険商品を選択することが必要でしょう。

生命保険に「入りすぎ」てしまうと、無駄な保険料を払うことになり、経済的に逆効果になる可能性があります。

例えば、同じリスクをカバーする複数の保険に加入してしまう「二重保険」や、必要以上の保険金額をカバーする「過保険」などは避けるべきですね。

その為に毎年一度は、保険の見直しを行いましょう!

読んで頂けると嬉しいですね❢

今回も皆様のお役に立てたら幸いです。

次回も役立つ情報を発信出来るように頑張りますのでよろしくお願いいたしますっ!

以上!