SBI 米国バランス(まるっと米国) は40代50代60代 最強のファンドになる!?

2022年3月22日。

SBIアセットマネジメントが新商品の発売を開始する。

SBI・iシェアーズ・米国バランス(2資産均等型)【通称 まるっと米国】。

すんごい気になったので早速調べてみる事に・・・。

結論からいうと

40代、50代、60代にとっては素晴らしいファンド!

オイラも積立を始めようか、と思った!

という結論に至った。

では、このファンドについて説明していこうと思う。

以前まではバランスファンドについては結構否定的な事を言ってなかったっけ?

でも、今回の商品についてはバランスもいいし、手数料も安いのが良いのよね。

おススメ商品かもしれないわね!

そもそもSBI・iシェアーズ・米国バランスとは??

S&P500指数に連動するファンド50%と米国総合債券に連動するファンド50%で運用される投資信託!

SBI・iシェアーズ・米国バランス(2資産均等型)【通称 まるっと米国】とは、米国S&P500に連動するファンドを50%と米国総合債券に連動するインデックスファンド50%の比率で運用する事を目的とした投資信託。

2022年3月22日から運用が開始される投資信託なので、今の段階では目論見書でしか確認できてないんだけれどもザックリというと世界最強指数と言われているS&P500に連動するファンドを50%の割合で、また世界最強の債券と言われる米国総合債券インデックスに50%の割合で投資する投資信託。

具体的に

株式に関しては

IVV

債券に関しては

AGG

というETFに投資するファンドになっている。

運用会社は世界有数の運用会社であるブラックロック・ファンド・アドバイザーズであり実績は申し分ないETFである。

この2つのETFに50%50%で投資し続ける事がでると思ってなかったのでオイラとしては大変嬉しい。

特に40代50代60代から投資を始めて、株式と債券の割合をトリニティスタディ並の割合で運用したいけど、勉強したり自分でリバランスする事がめんどくさく感じる方にとってはもってこいの投資信託になるんではないだろうか?と今から思うオイラである。

まだ発売開始してないけどねw(2022年3月18日現在)

SBI・iシェアーズ・米国バランス(2資産均等型)のメリットは!?

株式一択に比べると比較的安定した運用が期待できる!

2つのETFを50%50%の割合で投資し続ける投資信託であるこの商品は株式においてはS&P500に連動する成果を目指したETFであるIVVと、米国総合債券に連動する成果を目指したETFであるAGGを半分ずつの割合で投資した商品。

IVVの過去の実績は

↑※Googleファイナンスより引用

上記がIVVの過去の実績チャート。

スタートが2000年5月15日ですでに20年以上の実績がある。

設定来のリターンが分配金を再投資で7.70%。

な・・7.70%ですよー!!!

※2022年2月時点で算出した場合

2000年以降の今までの20年以上の歴史と言えばITバブルの崩壊はあったし、100年に一度の恐慌と言われたリーマンショックもあったし・・・。

その2つの凄まじい暴落を乗り越えて尚、7%以上の利回りをマークしている。

やはりS&P500ベンチマークは素晴らしいですね!

そのIVVが50%の割合で投資されており、もう一つはAGGに投資されている

AGGとは?というと

↑Googleファイナンスより引用

ひじょ~に緩やかな横ばいのグラフ。

この横ばいという辺りがめっちゃ大事で、値動きが少ないという事は大きな○○ショックや○○恐慌があった場合に値動きがマイルドになって支えてくれるという事なんです!

このグラフを見て『なぁ~んだ。全然増えてないじゃーん。これだったらS&P500に投資して、残りは現金で持っていた方が良いよね~。』って思う方もいらっしゃるとは思うんだけれども、実はこのAGGという債券ETFは分配金が安定している。

その分配金が大体年間2%弱。

この分配金を再投資したと計算すると・・・。

2003年9月22日の設定日来の運用利回りは年率4.05%ともなる!(2022年2月時点)

えー!債券ってこんなに利回りあるのー??

って思われそうだが、あるんですw

この2つの超優良ETFを半分ずつ投資できて、リバランスもファンド内で行ってくれるというのは素晴らしい!

実際にこの2つのETFを合算してオイラがザックリと電卓をはじいてみると・・・

年利回りが5.8%平均で成長するかもしれませんね。

あくまで過去の実績をそのまま計算しただけなので、マイナスになることも十分にあると思いますがw

だけれども4%~6.5%位の利回りは確保できそうな感じはしますね。

債券ETFのAGGに関しては過去に記事にしているので一度読んで頂けると嬉しいです。

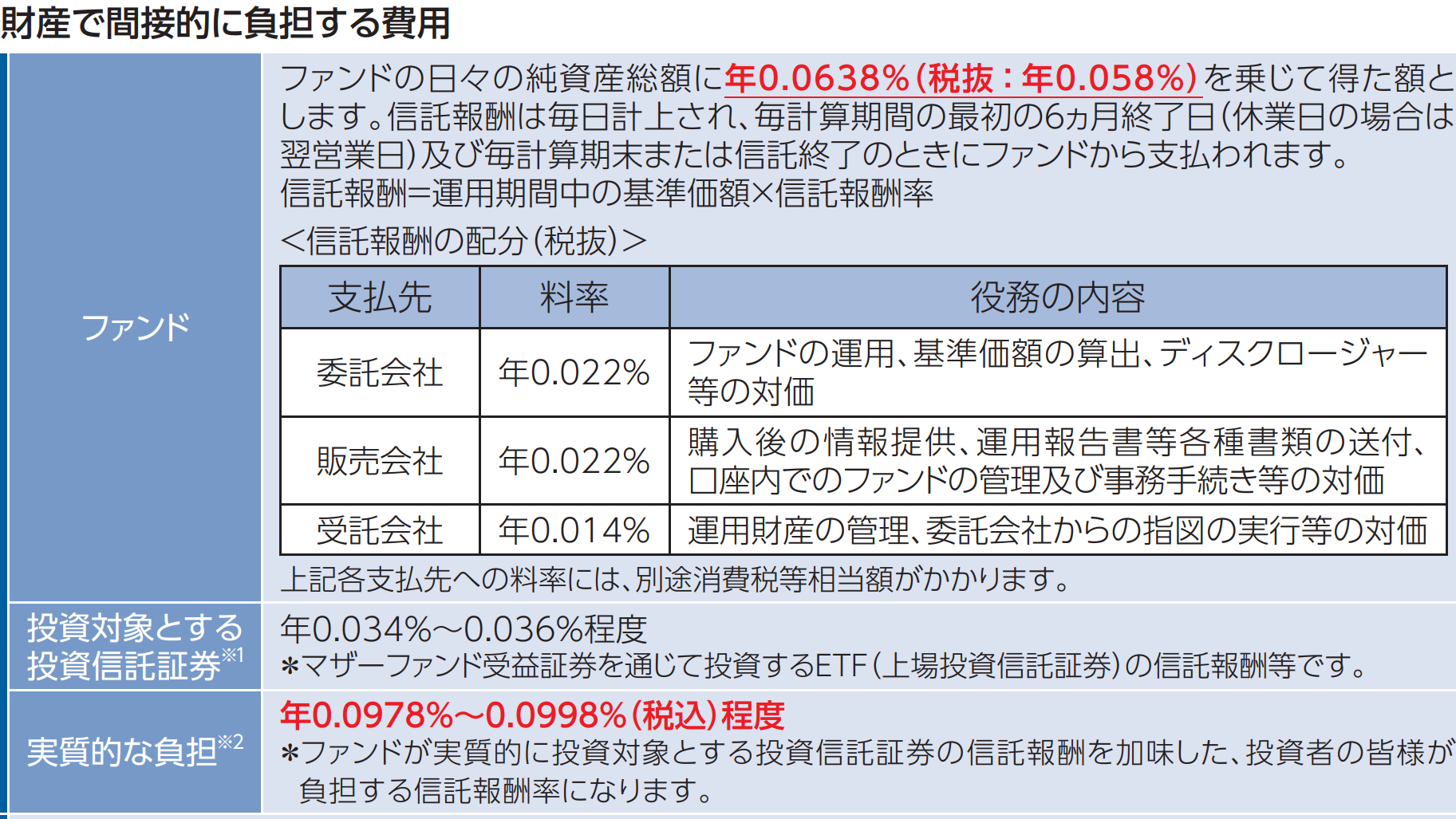

投資信託の手数料がめっちゃ安い!

このSBI・iシェアーズ・米国バランス(2資産均等型)は手数料が安い事でもメリットを受ける事が出来る。

まだ現段階(2022年3月18日現在)では運用は始まっていないものの目論見書は公開されている。

※SBI・iシェアーズ・米国バランス(2資産均等型)目論見書より引用

このファンド。

現段階で手数料は年率0.0978%~0.0998%(税込)を目指しているという事でめっちゃ安い!

もちろん、まだ運用が始まっていないので純資産も集まっておらず多少の上下あるとは思うんだけれどもそれでも、この信託報酬で運用しようとしている意気込み自体が素晴らしいですね。

本家本元手数料IVVは0.03%、AGGは0.04%となっており『なぁ~んだ。それだったらETFでそのまま買った方が安いじゃ~ん。』と思われそうなんだけれども、それは若干違ってくる。

なんせ本家のETFを直接買おうとするとドルに転換する手数料がかかってくるし、米国市場のETFを購入する手数料もかかってくる。

AGGなんかが分配金として出しているお金に対しては税金が米国分で10%、日本で20.315%かかってくるので約30%も受け取る時の金額が下がってきてしまう。

さらにドルとして受け取った分配金に円に転換する際に手数料がかかり、何重にも手数料がかかるので、同じようにETFを買うのならこの投資信託1本購入した方が余計なお金(手数料等)をかけずに済むし、何より楽である。

40代50代60代の人が今から投資をゼロから始めるとしたらちょうどいいファンドかもしれない!

40代といえばまだ早いかもしれないけれども50代、60代といったら定年が近づいてきて退職金を狙った金融商品を扱う人の勧誘が後を絶たない。

テレビのCMを見ても、ネット広告をみても『退職金を資産運用』というキーワードはやたらと目に入ってくる。

金融商品を扱う企業からみたら、普段の給料以外に入ってきて大きな金額がドサッと投下される退職金にターゲットを絞っていくのは当然なんだけれども、そこで投資経験がほとんどない方や資産運用についての知識に乏しい方は格好の餌食になってしまう。

退職金を得た方にとってみても『今まで頑張ったご褒美に!』とか『これからの老後の為にちょっと資産運用でもやってみっか!』位の感覚で金融機関の相談窓口にいってクッソ高い手数料の投資信託を買わされたりする事が多い。

一般的な投資の知識がある方なんかは大体年齢が現金か債券の投資割合という事をよく知っている。

・40代だったら債券か現金を40%と株式60%

・50代だったら債券か現金を50%と株式50%

・60代だったら債券か現金を60%と株式40%

↑この割合がリスクを取り過ぎない割合と言われている。

株式は値動きが激しく暴落する時は50%位下がる事もありえるが、債券は値動きが底堅く暴落時も20~30%程のマイナスで持ちこたえてくれる。

なのでこのファンドを40代後半以降は株式50%債券50%で、しかも超低コストで運用してくれるんだからありがたい限り。

もし退職金を資産運用しようと思うけれども、投資の知識が全然ない方や投資初心者の高齢者の方なんかにはドルコスト平均法を使って5年位に時間も分散してこのファンドに投資をしたら良いんじゃないかと思う。

5年なので60ヶ月。

仮に退職金が1,000万円あり、半分をこのファンドで運用しようとするなら

500万円÷60ヶ月=約8.3万円

位で積立投資を行い、その後年金にプラスして必要に応じて4%ルールで取り崩していったらいい資産運用になるんじゃないだろうか。

4%ルールについて書いています。

よかったらどぞ!

※投資はあくまで自己責任でお願いしますw

ではSBI・iシェアーズ・米国バランス(2資産均等型)のデメリットってどんなのがある??

まだ運用が始まっていないので、実質の手数料がわからない!

ここまで熱くメリットについて語ってきて、実際に目論見書を読んで投資されるETFの過去の実績をみて書いているんだけれども、実際運用が始まったらどの位の手数料になるかは何年か運用してみないとわからない部分がある。

一応手数料は年率0.0978%~0.0998%(税込)を目指す事になってはいるんだけれどもあくまで目安なので必ずこの数値でおさまるかどうかはわからないっていうのは実際の所。

まぁでも、すべてのファンドが基本的にはそうなんだけどねw

実際のベンチマークとの乖離がどのくらいあるのか。運用が始まってみないとわからない!

インデックス投資なので指数に連動した成績を収める事を目的としたファンドなんだけれども、実際に運用が始まってみないと目的となる指数との数値に乖離が出てくる可能性がある。

これはインデックスファンドは全てその可能性があるんだけれども、何年も実績があるファンドだったら証券会社の商品紹介ページの中にトラッキングエラーという項目があると思う。

このトラッキングエラーとは目標とする指数に対して、乖離がどのくらいあるのかを示すもので、運用が始まっていないこのファンドはうまく指数通りの成績を収めてくれるか今の所わからない、っていう事にある。

まぁまだ運用が始まっていない商品だから当たり前なんだけどねw

なのでS&P500に50%、米国総合債券に50%の割合で投資したいと考えている人は1~2年程度待ってもらうとこのファンドの運用成績が出てくると思うので注目して頂きたいと思う。

まとめ!

守りを固めたい層におすすめ!30代以下の若い世代には株式の割合が低すぎる!

いかがだったでしょうか。

今回は2022年3月22日からスタートするSBIの新商品

SBI・iシェアーズ・米国バランス(2資産均等型)【通称 まるっと米国】について紹介してみました。

結論としては

守りを固めたい層、40台後半以降の方の資産運用には大変適した商品である!

って思いましたね!

S&P500と米国総合債券に半分ずつ投資する事が出来るなんてめっちゃありがたい!

また、勝手にリバランスしてくれるし手数料はめちゃくちゃ安いしで中年から高齢者にとってはめっちゃいい商品だと思いましたね。

実験的にオイラも来月から少額だけど積立よう!って考えています(^^♪

※投資はあくまで自己責任でお願いします。

今回も皆様のお役に立てたら幸いでございます!

次回もお役に立てるよう記事を書いていこうと思うのでこれからもよろしくお願いいたしますm(__)m

以上!